4 điều tôi ước mình biết khi bắt đầu giao dịch

4 điều tôi ước mình biết khi bắt đầu giao dịch. Một câu nói phổ biến trong giao dịch là “90% nhà giao dịch mất 90% số tiền trong 90 ngày giao dịch đầu tiên”. Tôi muốn chia sẻ với bạn những sai lầm tôi đã mắc phải trong sự nghiệp giao dịch của mình để bạn không phải mắc phải tất cả những sai lầm mà tôi đã mắc phải. Chúng ta hãy xem xét một số cách đơn giản để tránh thảm họa này khi vẫn đang trong quá trình học tập.

Giao dịch nhỏ

Học hỏi từ những sai lầm của bạn.

Những người giao dịch mới nên rút kinh nghiệm từ những sai lầm khi quản lý một tài khoản nhỏ. Ước mơ kiếm được nhiều tiền bằng giao dịch lớn luôn là con đường dẫn đến thất bại. Bắt đầu từ quy mô nhỏ và phát triển khi bạn phát triển một hệ thống giao dịch vững chắc với lợi thế mà bạn có thể thực hiện một cách kỷ luật.

Giữ mức thua lỗ nhỏ để tiếp tục tham gia trò chơi.

Giao dịch là một trò chơi xác suất và không ai đúng 100%. Vì vậy, bạn sẽ sai, và hệ thống giao dịch là khi bạn sai, khoản lỗ của bạn sẽ càng thấp càng tốt. Để giảm thiểu tổn thất, bạn nên nhanh chóng thoát khỏi giao dịch thay vì nuôi hy vọng hão huyền về việc thu hồi khoản lỗ.

Ngay cả khi tỷ lệ thắng của bạn lớn hơn % và nếu số tiền thắng nhỏ và số lỗ lớn, cuối cùng bạn sẽ mất tất cả số tiền của mình khi giao dịch. Sai lầm lớn nhất của việc không có lãi trong giao dịch là thua lỗ lớn. Để người thắng chạy và cắt lỗ nhanh là một lợi thế trong giao dịch có lợi nhuận.

Hãy để tôi đưa ra một phép toán đơn giản của đoạn văn trên.

X là một nhà giao dịch năng nổ và mạo hiểm 20% tài khoản của mình cho mỗi giao dịch. Y là một nhà giao dịch thận trọng, mạo hiểm 2% tài khoản của mình cho mỗi giao dịch. Cả hai đều áp dụng chiến lược giao dịch có tỷ lệ thắng 50% với rủi ro thưởng trung bình là 1:2. Trong 10 giao dịch tiếp theo, kết quả là Thua Thua Thua Thua Thua Thắng Thắng Thắng Thắng-Thắng.

- Đây là kết quả của X: -20% -20% – 20% – 20% -20%= THỔI LÊN

- Đây là kết quả của Y: -2% -2% -2% -2% +4% +4% +4% +4% = +8%

Quản lý rủi ro trong giao dịch có thể là yếu tố quyết định xem bạn là nhà giao dịch có lợi nhuận ổn định hay là nhà giao dịch thua lỗ. Hãy nhớ rằng, bạn có thể có chiến lược giao dịch tốt nhất trên thế giới. Nhưng nếu không quản lý rủi ro thích hợp, bạn sẽ không thể thành công trong giao dịch. Tất cả các giao dịch của bạn sẽ kết thúc theo một trong bốn cách:

- Một chiến thắng nhỏ

- Một chiến thắng lớn

- Một sự mất mát nhỏ

- Hòa vốn

Quản lý rủi ro

“ Chìa khóa cho sự tồn tại và thịnh vượng lâu dài liên quan nhiều đến các kỹ thuật quản lý tiền được tích hợp vào hệ thống kỹ thuật. ” -Ed Seykota. Quản lý rủi ro bao gồm Dừng lỗ, xác định quy mô vị thế và dừng theo dõi. Mục đích chính là hạn chế thua lỗ và tiếp tục tham gia trò chơi.

Dừng lỗ và định cỡ vị thế

Lệnh dừng lỗ có nghĩa là dừng lỗ của bạn. Lệnh dừng lỗ đặt ra rủi ro được xác định trước cho mỗi giao dịch đối với một mức giá cụ thể. Bạn biết mức giá bạn nhận được khi giao dịch sai.

Lệnh dừng lỗ phải được cung cấp đủ khoảng trống để bạn không bị loại bỏ sớm trước biến động giá thông thường bất lợi cho bạn. Không ai có thể đúng 100% trong giao dịch. Vì vậy, đôi khi bạn sẽ sai, và phương pháp là khi bạn sai, tổn thất của bạn phải càng nhỏ càng tốt.

Làm thế nào để đặt lệnh dừng lỗ hợp lý?

Bước 1 =Xác định cấu trúc của thị trường

Bước 2 = Đặt điểm dừng lỗ của bạn ngoài cấu trúc

Hãy để tôi giải thích…

Bước 2 = Đặt điểm dừng lỗ của bạn ngoài cấu trúc

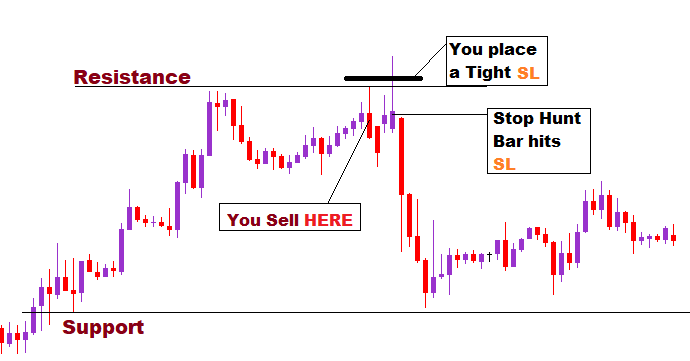

Đây là những điểm quan trọng trên thị trường vì đó là nơi mà hầu hết các nhà giao dịch sẽ đặt mức dừng lỗ của họ.

Tại sao?

Nếu giá giao dịch vượt quá mức đó, nó sẽ vô hiệu hóa thiết lập giao dịch của họ vì họ biết rằng họ đã sai trong giao dịch của mình. Tuy nhiên, vấn đề khi đặt mức dừng lỗ của bạn gần các mức này là tiền thông minh có thể dễ dàng kích hoạt nó.

tại sao họ lại làm việc này?

Smart Money được trả tiền để thu thập SỐ LƯỢNG (nơi tìm thấy Thanh khoản). Anh ta chỉ nhắm mục tiêu đến những nơi có Khối lượng cao hơn và anh ta thu thập chúng.

Họ làm thế nào?

Các đột biến theo hướng này hay hướng khác chạm đến điểm dừng lỗ của người bán hoặc người mua.

Tỷ lệ rủi ro-lợi nhuận Tập trung vào rủi ro chứ không phải lợi nhuận (PS)

Rủi ro được định nghĩa là số tiền mà nhà giao dịch sẵn sàng thua trong một giao dịch cụ thể nếu nó chạm mức dừng lỗ. Tính toán rủi ro trong giao dịch (kích thước của mức dừng lỗ) bằng cách đo khoảng cách giữa điểm vào lệnh và mức dừng lỗ.

Phần thưởng được định nghĩa là khoảng cách giá giữa điểm vào và điểm lợi nhuận của chúng tôi. Tỷ lệ phần thưởng rủi ro xác định khoản lỗ tiềm năng (rủi ro) so với lợi nhuận tiềm năng (phần thưởng) trên bất kỳ giao dịch nào.

4 bước để xác định kích thước vị trí tối đa

- Bước 1 = Thiết lập mức Rủi ro tối đa mỗi ngày dựa trên tỷ lệ phần trăm quy mô tài khoản

- Bước 2 = Chia số tiền Rủi ro tối đa mỗi ngày cho số giao dịch trung bình mỗi ngày để tính số tiền rủi ro trên mỗi giao dịch.

- Bước 3 = Tính toán rủi ro trong giao dịch (kích thước của điểm dừng) bằng cách đo khoảng cách giữa điểm vào lệnh và điểm dừng lỗ.

- Bước 4 = Chia số tiền rủi ro tối đa trên mỗi giao dịch cho giao dịch rủi ro để xác định quy mô vị thế tối đa.

Hãy để chúng tôi làm điều đó trong một ví dụ

Kích thước tài khoản= 100000

Tỷ lệ rủi ro tối đa mỗi ngày= 2%

Số tiền rủi ro tối đa mỗi ngày= Kích thước tài khoản* Tỷ lệ rủi ro tối đa mỗi ngày = 10000*2%=2000

Số lượng giao dịch mỗi ngày= 2

Số tiền rủi ro mỗi giao dịch = Số tiền rủi ro tối đa mỗi ngày / Số lượng giao dịch mỗi ngày =2000/2=1000. Tính toán rủi ro trong giao dịch (kích thước điểm dừng) =5

Kích thước vị thế tối đa= 1000/5=200 cổ phiếu. Kích thước điểm dừng lỗ (rủi ro) của bạn càng lớn thì kích thước vị thế của bạn càng nhỏ (và ngược lại).

Làm thế nào để chúng ta đo lường tỷ lệ rủi ro-lợi nhuận?

Tỷ lệ phần thưởng rủi ro (R: R) = Tổng rủi ro trên mỗi giao dịch / Tổng phần thưởng cho giao dịch đó. Phần thưởng so với rủi ro của bạn càng cao thì tỷ lệ chiến thắng mà bạn phải kiếm được càng ít. Hãy để tôi đưa ra một phép toán đơn giản của đoạn văn trên.

X là một nhà giao dịch năng nổ và mạo hiểm 20% tài khoản của mình cho mỗi giao dịch. Y là một nhà giao dịch thận trọng, mạo hiểm 2% tài khoản của mình cho mỗi giao dịch. Cả hai đều áp dụng chiến lược giao dịch có tỷ lệ thắng 50% với rủi ro thưởng trung bình là 1:2. Trong 10 giao dịch tiếp theo, kết quả là Thua Thua Thua Thua Thua Thắng Thắng Thắng Thắng-Thắng.

- Đây là kết quả của X: -20% -20% – 20% – 20% -20%= THỔI LÊN

- Đây là kết quả của Y: -2% -2% -2% -2% +4% +4% +4% +4% = +8%

Quản lý Rủi ro trong Giao dịch có thể quyết định xem bạn là nhà giao dịch có lợi nhuận ổn định hay là nhà giao dịch thua lỗ. Hãy nhớ rằng, bạn có thể có chiến lược giao dịch tốt nhất trên thế giới. Nhưng nếu không quản lý rủi ro thích hợp, bạn sẽ không thể thành công trong giao dịch.

Tỷ lệ phần trăm tối đa của tài khoản mà chúng tôi sẵn sàng mạo hiểm là bao nhiêu?

- Chỉ mạo hiểm một lượng nhỏ trong tổng tài khoản của bạn cho mỗi giao dịch, có thể là 0,5 đến 1%.

- Chỉ mạo hiểm một lượng nhỏ trong tổng tài khoản mỗi ngày. Đây được gọi là điểm dừng hàng ngày. Có lẽ hãy đặt ra quy tắc rằng nếu bạn mất “X%” phần trăm tổng tài khoản của chúng tôi trong một ngày nhất định, bạn sẽ ngừng giao dịch vào ngày đó.

- Chỉ mạo hiểm một lượng nhỏ mỗi tuần. Đây được gọi là điểm dừng hàng tuần. Có lẽ hãy đặt ra quy tắc nếu bạn mất “X%” phần trăm tổng tài khoản của mình trong một tuần nhất định. bạn sẽ ngừng giao dịch trong tuần đó

Tập trung vào quá trình của bạn, không phải kết quả.

Bạn càng tập trung vào quá trình giao dịch và trở thành một nhà giao dịch giỏi thì bạn càng thu được nhiều lợi nhuận theo thời gian. Kỷ luật giao dịch bao gồm việc tuân theo các quy tắc giao dịch của riêng bạn, chẳng hạn như xác định khối lượng vị thế phù hợp, dừng lỗ và dừng lỗ.

Những người giao dịch có kỷ luật có một hệ thống giao dịch được xác định. Hệ thống giao dịch có nghĩa là các quy tắc được xác định trước để hướng dẫn họ. Các nhà giao dịch kỷ luật biết họ sẽ nhận được giao dịch ở đâu dựa trên tín hiệu vào lệnh, dừng lỗ theo xu hướng và nơi họ sẽ thoát lệnh dựa trên tín hiệu thoát lệnh. Họ đi theo dòng chảy của quy tắc chứ không phải dòng cảm xúc.

Hãy để tôi đưa ra một số ý tưởng. Các loại phương pháp vào lệnh khác nhau là đột phá, kiểm tra đột phá, kéo lùi và đảo chiều. Mục nhập này phụ thuộc vào các điều kiện thị trường khác nhau, như trong thị trường tăng giá có xu hướng, mua khi giá giảm hoặc bất kỳ đột phá mô hình nào. Trong thị trường dao động, mua thấp, bán cao. Bây giờ, hãy xác định xác suất của tất cả các mục nhập dựa trên dữ liệu và biểu đồ giá lịch sử trong quá khứ.

Tập trung phát triển lợi thế giao dịch của riêng bạn.

Sai lầm lớn nhất mà người mới bắt đầu mắc phải là nhảy từ chiến lược này sang chiến lược khác và tìm kiếm chiến lược Chén Thánh Holi trong giao dịch. Khi một chiến lược từng thất bại, tôi thường nghĩ rằng chiến lược đó không hiệu quả và thường chuyển sang chiến lược khác. Chỉ cần một chiến lược được sử dụng để mang lại lợi nhuận cho tôi, tôi từng nghĩ đó là một chiến lược tốt, và vào ngày nó chạm đến điểm dừng lỗ của tôi, tôi từng nghĩ rằng chiến lược đó không hiệu quả.

Không có chiến lược chén thánh trong giao dịch. Bất kỳ chiến lược nào cũng có thể thất bại bất cứ lúc nào. Nếu 50% giao dịch có lãi, bạn vẫn có lãi nếu tuân theo Phần thưởng Rủi ro. Đây là cách thực hiện:

Giả sử chiến thắng của bạn % = 50

R: R=2

Kết quả của 10 giao dịch +2 -1 +2 -1 +2 -1 +2 -1 +2 -1 = +5

Tạo ra tỷ lệ rủi ro thấp, lợi nhuận cao thông qua việc sử dụng lệnh dừng lỗ và lệnh dừng lỗ là nền tảng của giao dịch có lợi nhuận. Lý do lớn nhất duy nhất khiến phần lớn các nhà giao dịch có lãi là nhờ các giao dịch thắng lớn và giao dịch thua nhỏ.

Có lợi thế trong giao dịch nghĩa là gì?

Nhiều nhà giao dịch không hiểu ý nghĩa của lợi thế trong giao dịch. Nó chỉ đơn giản là một lợi thế trên thị trường mà theo thời gian sẽ dẫn đến các giao dịch có lợi nhuận của bạn cộng lại nhiều hơn các giao dịch thua lỗ của bạn.

“Hãy để người chiến thắng chạy và cắt ngắn kẻ thua cuộc.” Điều này có nghĩa là Phát triển một chiến lược giao dịch trong đó số tiền thắng trung bình lớn hơn số tiền thua lỗ. Những người chiến thắng phải lớn đến mức nào và bạn phải giữ những người thua cuộc nhỏ đến mức nào để hệ thống giao dịch có lãi?

Chiến lược giao dịch thử nghiệm ngược và phát triển chiến lược dựa trên quy tắc tùy ý dựa trên kết quả thử nghiệm ngược tạo ra những chiến thắng lớn và những khoản lỗ nhỏ có thể mang lại lợi thế cho nhà giao dịch.

Dưới đây là một số lợi thế mà một nhà giao dịch phát triển trên thị trường:

- Mô hình kỳ vọng tích cực

- Một hệ thống giao dịch cơ học có lợi nhuận

- Một chiến lược dựa trên quy tắc tùy ý.

- Tỷ lệ rủi ro/lợi nhuận dương.

- Cắt lỗ ngắn và để người thắng chạy trong quản lý giao dịch

- Chiến lược giao dịch đã được thử nghiệm lại có số tiền thắng trung bình lớn hơn số tiền thua lỗ.

- Kỷ luật tuân theo hệ thống giao dịch

- Quản lý rủi ro và xác định quy mô vị thế cho phép tồn tại trong chuỗi thua lỗ

Trong bài viết này, tôi cố gắng giải thích 4 Điều Tôi Ước Mình Biết Khi Bắt Đầu Giao Dịch. Tôi hy vọng bạn thích nó. Vui lòng tham gia Kênh Telegram và Nhóm Facebook của tôi để tìm hiểu thêm và xóa tan nghi ngờ của bạn.